Faits saillants

- L’économie chinoise s’est enfin stabilisée, un an et demi après l’élimination des dernières restrictions liées à la COVID-19.

- Les politiques économiques du gouvernement ont redressé l’économie du pays. Cependant, elles ne peuvent pas la propulser vers les taux de croissance antérieurs à la COVID, et encore moins favoriser sa transition vers le statut d’économie développée.

- La Chine a besoin de sa propre version du New Deal (Nouvel accord), une relance massive des dépenses de consommation. Jusqu’à présent, le gouvernement a refusé d’explorer de telles politiques.

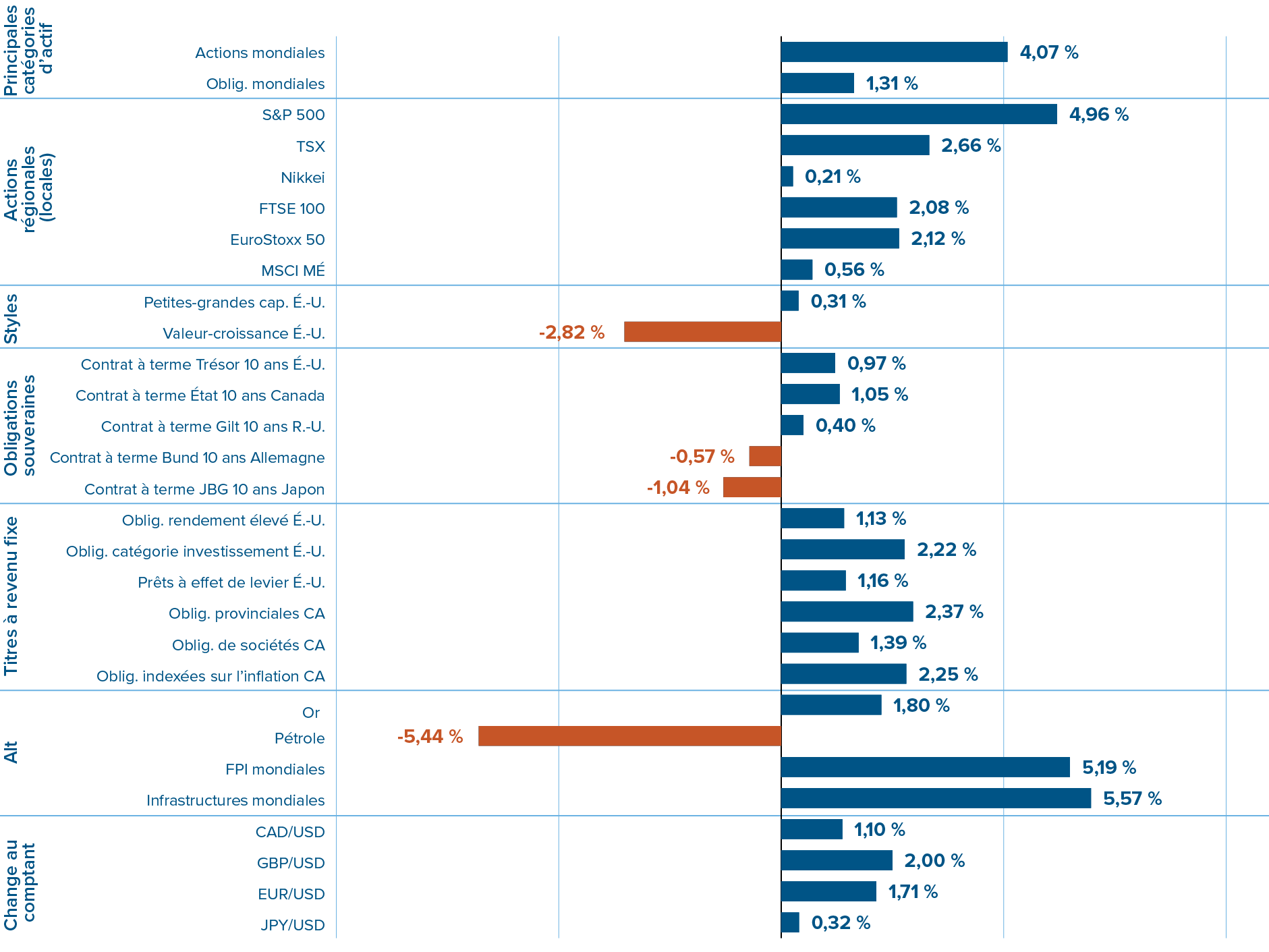

Contrairement à la plupart des économies occidentales, l’économie chinoise n’est pas revenue en force une fois libérée des restrictions liées à la COVID. Après l’élimination des dernières restrictions liées à la COVID en novembre 2022, la Chine a connu une rapide poussée de « dépenses de revanche » au cours des premiers mois de 2023. Cependant, en raison d’un surplus d’inventaire immobilier et d’un soutien gouvernemental terne, les consommateurs se sont repliés, et la reprise s’est essoufflée au second semestre de l’année. Pour se rapprocher de son objectif de croissance du PIB de 5 % pour 2023, la Chine a dû déverser sa production excédentaire sur les marchés mondiaux. Une dose de comptabilité créative de la part des fonctionnaires chinois a peut-être aussi été nécessaire pour atteindre l’objectif.

La Chine a atteint de justesse son objectif de croissance du PIB pour 2023

Croissance du PIB, Chine

Source : Bloomberg.

Source : Bloomberg.

L’économie chinoise s’est finalement stabilisée au premier semestre de 2024, grâce à la reprise de la demande mondiale d’exportations de biens et aux nouveaux efforts du gouvernement pour enrayer la spirale de désendettement dans l’immobilier. En 2022 et 2023, avec l’objectif de contenir la crise immobilière, le gouvernement s’est appuyé sur une approche fragmentaire pour aider les promoteurs, visant à achever les projets de construction en cours. Cependant, il ne suffit pas d’achever les projets. Le gouvernement doit s’assurer que les consommateurs peuvent financer et acheter ces logements construits. Il doit également intégrer les immeubles excédentaires, soit ceux qui ne correspondent pas aux besoins des consommateurs, dans son propre bilan, en les démolissant si nécessaire, tout en punissant les mauvais joueurs parmi les promoteurs. Étant donné que les gouvernements locaux ne disposent pas de la marge de manœuvre fiscale nécessaire pour mettre en œuvre des politiques d’envergure visant à équilibrer le marché du logement, le gouvernement central doit absolument intervenir.

Les mesures immobilières annoncées jusqu’à présent en 2024 sont plus prometteuses. Une réduction des ratios de mises de fonds exigés stimulera l’accès au crédit, et un ambitieux programme visant à transformer les logements invendus en logements sociaux devrait aider le marché du logement à mieux digérer les nouvelles constructions.

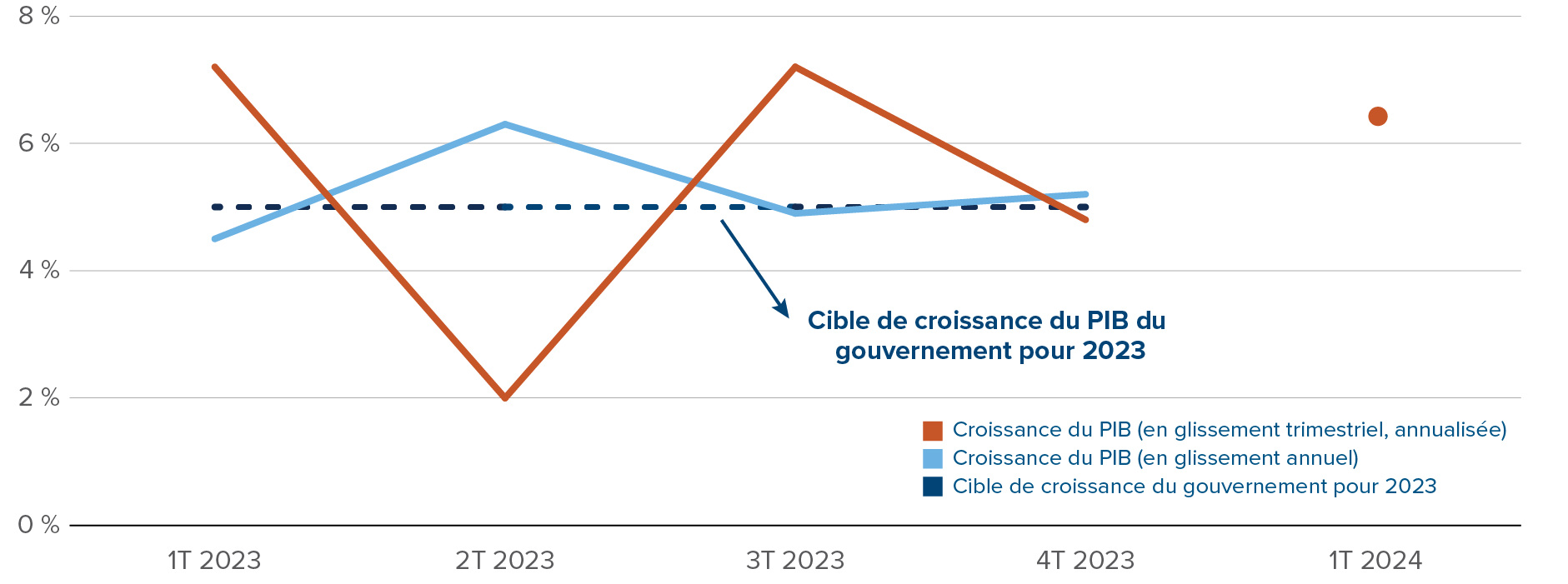

Mais même ces mesures sont trop timides. Selon un décompte sommaire, les mesures visant à soutenir les marchés immobiliers atteignent environ 1 000 milliards de yens (200 milliards de dollars canadiens), alors que le déficit cumulé des ventes de logements s’élève à 6 000 milliards de yens (1 100 milliards de dollars canadiens). Bien qu’elle se soit stabilisée, l’économie chinoise s’est enlisée, proche de la déflation.

Le spectre de déflation se profile à l’horizon

Inflation en glissement annuel, Chine

Source : Bloomberg.

Source : Bloomberg.

La Chine a besoin de sa propre version du New Deal de Franklin Roosevelt, un programme de relance pluriannuel massif pour stimuler les dépenses de consommation, faire le ménage dans les mauvaises dettes découlant du fiasco immobilier et transformer la Chine en une économie moderne axée sur la consommation. Les mauvaises dettes sont cachées dans les bilans des gouvernements locaux et des entreprises d’État, ce qui les oblige à serrer les cordons de leur bourse de manière contre-productive. Pendant ce temps, le bilan du gouvernement central est impeccable. La dette du gouvernement chinois représente environ 25 % du PIB, soit beaucoup moins que celle de tous les pays du G20. La demande mondiale d’obligations d’État chinoises est forte, et l’énorme excédent commercial du pays contribuerait à faciliter le financement des dépenses de relance.

Aux États-Unis, dans les années 1930, les dépenses totales consacrées aux politiques du New Deal ont atteint 40 % du PIB pendant plus d’une demi-décennie. Un programme d’une ampleur similaire en Chine pourrait :

- - Assainir le marché de l’immobilier. Prendre le contrôle des promoteurs en difficulté — après avoir éliminé les porteurs de titres. Assouplir le crédit pour faciliter l’achat de logements. Démolir si nécessaire.

- - Soulager les gouvernements locaux. Les gouvernements locaux détiennent une grande partie de la dette dans l’économie chinoise. Les municipalités ont cessé d’emprunter, parce que les ventes de terrains — la principale source de revenus des gouvernements locaux — se sont arrêtées, et se sont plutôt concentrées sur le remboursement des prêts existants. Cette situation pèse énormément sur la croissance intérieure de la Chine. Le gouvernement central pourrait faire disparaître cette dette « cachée » en l’échangeant contre des obligations nationales.

- - Mettre en place un filet de sécurité sociale. Les travailleurs chinois doivent mettre de côté une grande partie de leurs revenus pour faire face à des chocs imprévus, y compris les pertes d’emploi. La réduction de ce besoin d’épargne de précaution par le biais de programmes sociaux favoriserait les dépenses de consommation.

Toutefois, le gouvernement chinois s’est montré réticent à l’égard de tels programmes de dépenses à grande échelle. Peut-être en raison d’une aversion générale pour les programmes sociaux à l’occidentale. Peut-être parce que cela reviendrait à rééquilibrer l’économie au détriment des entreprises exportatrices — la fierté de l’histoire du développement en Chine — vers les consommateurs. Peut-être parce qu’ils accroîtraient sa dépendance à l’égard des pays étrangers, tant pour le financement des mesures de relance par l’émission d’obligations que pour l’importation de biens et services achetés par les consommateurs chinois nouvellement encouragés.

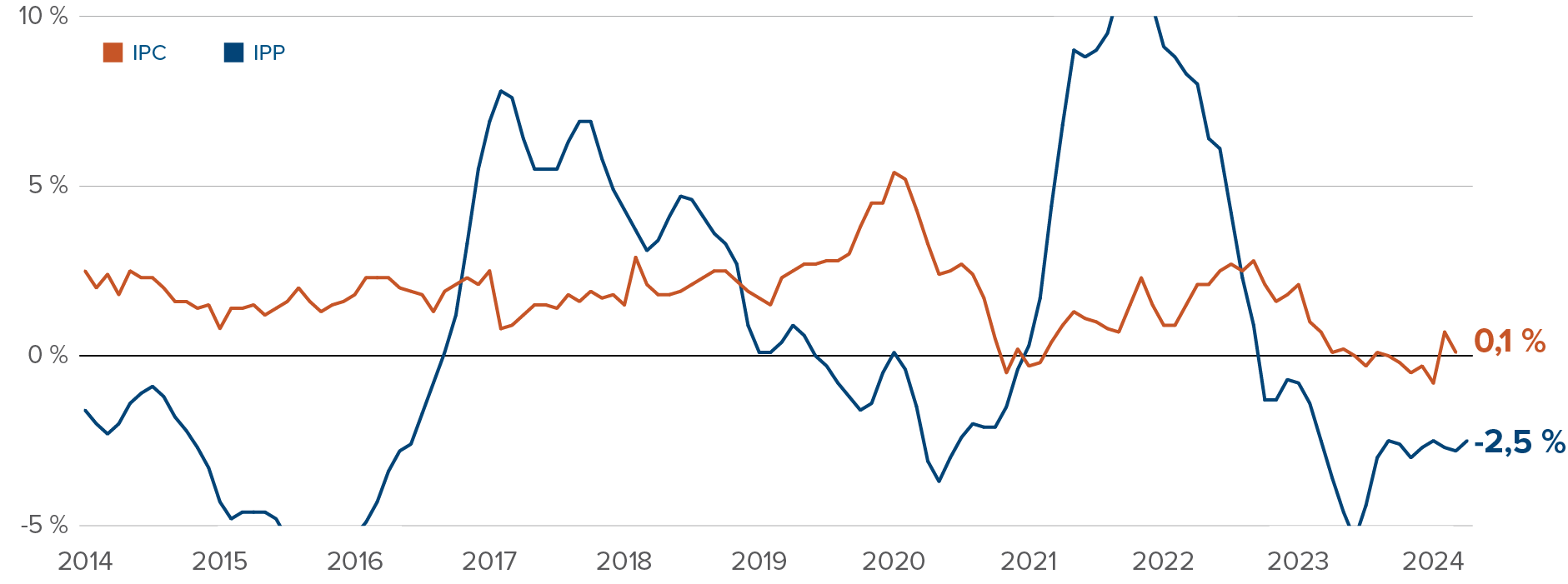

Plutôt que de s’appuyer sur les consommateurs, le gouvernement continue de parier sur les exportations pour atteindre sa cible de croissance du PIB. Cette stratégie, qui consiste à fournir un financement bon marché aux industries exportatrices favorisées, a connu un vif succès au cours des années 1990 et 2000, mais ne peut fonctionner aujourd’hui. L’excédent commercial de la Chine — la différence entre les exportations et les importations — est déjà historiquement élevé. Si l’on ajoute à cela la taille de l’économie chinoise, l’excédent commercial de l’industrie manufacturière par rapport à l’économie mondiale, qui s’élève à environ 2 %, s’approche d’un niveau jamais atteint auparavant.

Quelqu’un doit absorber ces exportations chinoises en pleine expansion, et cela ne se produira pas sans difficulté. Partout dans le monde, la résistance s’accroît au dumping des exportations chinoises et à l’effondrement des importations de produits manufacturés. La décimation des usines nationales qui en résulte est un casse-tête économique et politique pour les États-Unis et l’Europe. Il s’agit également d’un risque pour la sécurité nationale : l’importation de biens manufacturés critiques est un modèle réalisable en temps de paix, mais pas en temps de guerre. L’Europe est la plus menacée par le modèle économique chinois. Les véhicules fabriqués en Chine représentent déjà un quart des ventes de véhicules tout électriques en Europe. La Chine n’étant pas en mesure d’écouler la production de ses usines automobiles sur son marché intérieur en perte de vitesse, sa poussée vers l’exportation ne fera qu’accélérer. Et l’Europe est particulièrement sur la défensive pour ce qui est de son industrie automobile riche d’histoire.

Les usines chinoises ne tournent pas à plein régime

Utilisation des capacités, Chine

Source : Bloomberg.

Source : Bloomberg.

Si le gouvernement chinois ne s’oriente pas vers une relance de la consommation, ses politiques économiques actuelles déclencheront presque inévitablement une guerre commerciale mondiale. L’administration Biden a récemment introduit des droits de douane sur quelques produits stratégiques. Ces droits n’auront pas raison de la détermination de la Chine et n’auront pas d’impact notable sur l’économie chinoise. Les nouveaux droits de douane des États-Unis ne couvrent que 2 % des exportations chinoises vers les États-Unis et 0,5 % du total des exportations chinoises. Par contre, étant donné que les gouvernements européens pourraient participer au protectionnisme, même s’ils ne l’ont pas fait lorsque Trump a imposé des droits de douane à la Chine en 2018, il y a un risque d’escalade.

Ni les droits de douane, ni les pressions politiques, ni la logique économique ne pourront convaincre le gouvernement chinois de cesser de subventionner les exportations pour soutenir les dépenses de consommation et équilibrer le marché immobilier. Les faibles taux d’intérêt, qui en Chine transfèrent effectivement la richesse des consommateurs (généralement des épargnants) vers les entreprises (généralement des emprunteurs) persisteront.

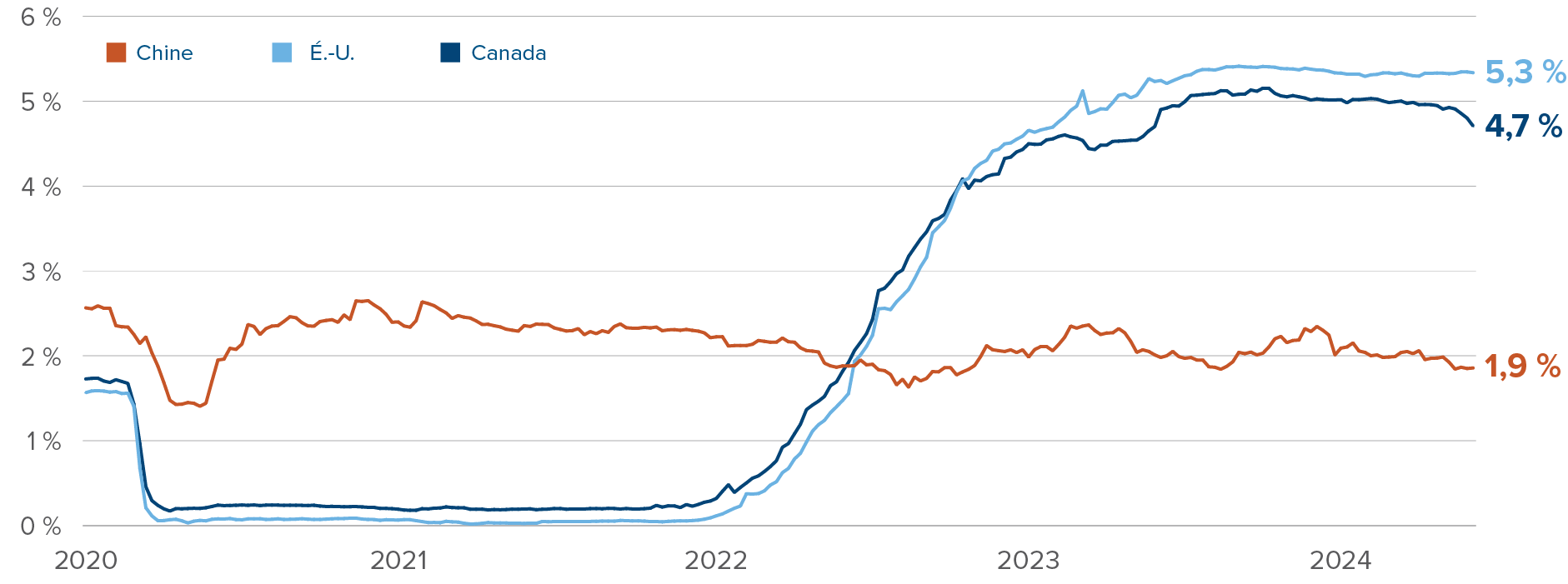

L’écart de taux d’intérêt entre la Chine et les États-Unis n’a jamais été aussi élevé

Taux d’intérêt à trois mois

Source : Bloomberg.

Source : Bloomberg.

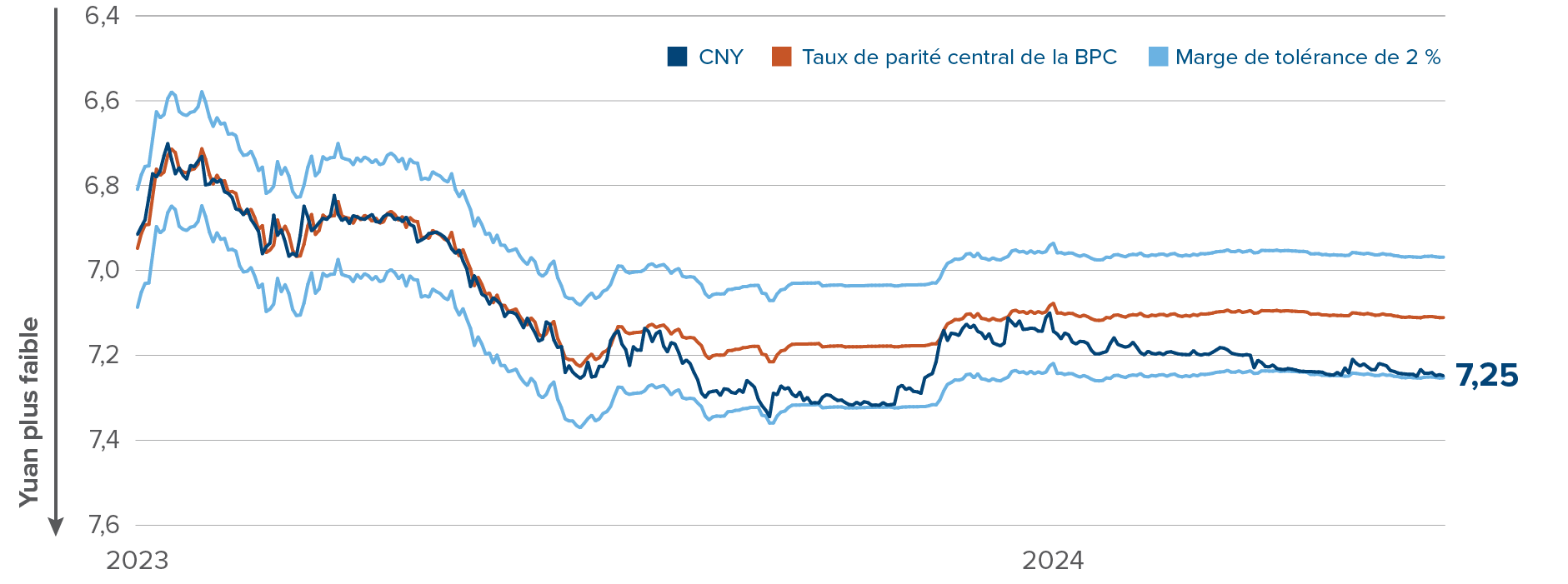

L’écart de taux considérable entre la Chine et les États-Unis devrait continuer de faire pression sur le yuan chinois. Si les autorités chinoises ne souhaitent pas une chute volatile de la valeur du yuan, elles sont probablement satisfaites de la faiblesse générale de la monnaie. Elles ont récemment cessé de forcer le yuan à rester ancré à un taux « fixe », soit l’orientation de la Banque de Chine pour le taux de change.

Les autorités chinoises ont permis au yuan de baisser

CNY par USD

Source : Bloomberg, Conseil des relations extérieures.

Source : Bloomberg, Conseil des relations extérieures.

Un yuan toujours faible sera essentiel à la stratégie chinoise consistant à utiliser les exportations comme soupape de sécurité pour les capacités excédentaires des usines. Dans de nombreux secteurs, la Chine est dominante sur le plan technologique et du point de vue économique. Ainsi, l’augmentation des exportations de produits manufacturés pour remédier à la surcapacité des usines ne posera pas trop de problèmes économiques. Mais une monnaie bon marché aide. Ainsi, nous avons opté pour une position courte sur le yuan chinois dans le Fonds mondial macro Mackenzie. Nous pensons que la Chine devrait se rééquilibrer en s’éloignant des exportations et mettre en œuvre sa propre version du « New Deal ». Mais en fin de compte, nous pensons que cela est peu probable.

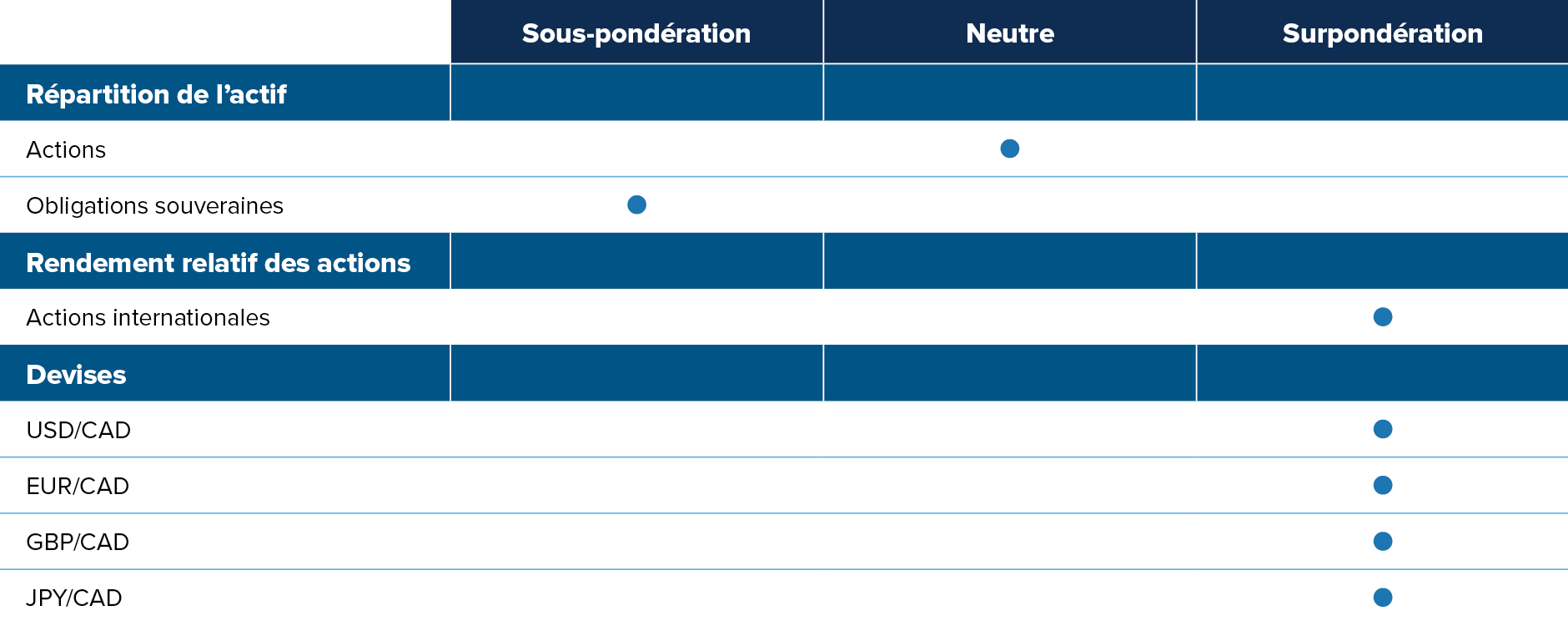

Opinions en matière de placement de l’Équipe des stratégies multi-actifs

Sommaire tactique

Remarque : Les opinions exprimées dans ce document s’appliquent aux produits gérés activement par l’équipe des stratégies multi-actifs.

Points saillants du positionnement

Actifs américains surévalués : Nous ne privilégions généralement pas les actifs américains, qu’il s’agisse d’actions, d’obligations ou du dollar américain. Les actions internationales ont clôturé l’année 2023 en force, car les attentes de baisses des taux d’intérêt par la Réserve fédérale américaine ont fait reculer le dollar américain et avancer les actions internationales. Cette lancée s’est poursuivie en 2024. Les valorisations des actions internationales sont non seulement généralement plus intéressantes que celles des actifs nord-américains, mais ces titres devraient également profiter d’éventuels catalyseurs macroéconomiques prometteurs. Les marchés boursiers espagnol, italien et japonais font particulièrement bonne figure dans l’ensemble. Sur les marchés boursiers américains, nous préférons les actions à petite capitalisation : leurs valorisations sont plus intéressantes que celles des actions à grande capitalisation et la confiance des investisseurs s’améliore.

Secteurs sensibles aux taux d’intérêt : Les actions du secteur de la santé semblent moins attrayantes à l’avenir. Le secteur de la santé a été l’un des plus performants en mai et le principal contributeur positif à notre stratégie sectorielle. Nous avons toutefois liquidé la position vers la fin du mois en raison de la détérioration des données fondamentales qui commençait à nous inquiéter. Les prévisions des analystes ont été fortement revues à la baisse. De plus, les signaux macroéconomiques sont favorables aux secteurs les plus sensibles aux taux, comme l’immobilier, qui est actuellement l’un de nos secteurs préférés.

Atterrissage au Canada : Au Canada, la situation macroéconomique est beaucoup moins reluisante qu’aux États-Unis. L’économie canadienne est sans doute l’économie la moins performante du premier semestre 2024. Le marché de l’emploi se détériore rapidement, surtout si l’on tient compte de la croissance de la population active et de l’embauche par le gouvernement. Nous avons accru notre position courte sur le dollar canadien, qui est déjà l’une des plus importantes du Fonds mondial macro Mackenzie.

Devises de MÉ exportateurs de produits de base : Les marchés émergents exportateurs de produits de base sont en bonne position pour dégager des rendements supérieurs dans ce contexte macroéconomique. Leurs soldes budgétaires et leurs balances des paiements courants se sont améliorés grâce à la forte croissance nominale mondiale et aux prix élevés des produits de base. Leurs banques centrales ont commencé à rehausser leurs taux beaucoup plus tôt que le reste du monde. Par conséquent, ces marchés ont en général atteint la fin de leur cycle de resserrement, réduisant le risque d’un resserrement excessif pouvant les plonger en récession. Mais le niveau des taux demeure élevé, présentant un portage positif par rapport à la plupart des autres devises. D’un autre côté, nous avons une opinion négative à l’égard des devises de certains MÉ de pays asiatiques. Leurs positions externes se sont gravement dégradées, et leurs taux d’intérêt sont relativement bas.

La remontée du peso mexicain est probablement terminée. Nous sommes passés d’une position acheteur à une position vendeur au début de mai. Après avoir connu une belle progression au cours des dernières années, le peso mexicain est aujourd’hui l’une des monnaies les plus surévaluées au monde. Il bénéficie toujours de taux d’intérêt à deux chiffres au Mexique, mais le sentiment des investisseurs s’est rapidement affaibli. De plus, les risques politiques ne changeront rien à la tendance à la détérioration du positionnement et du sentiment.

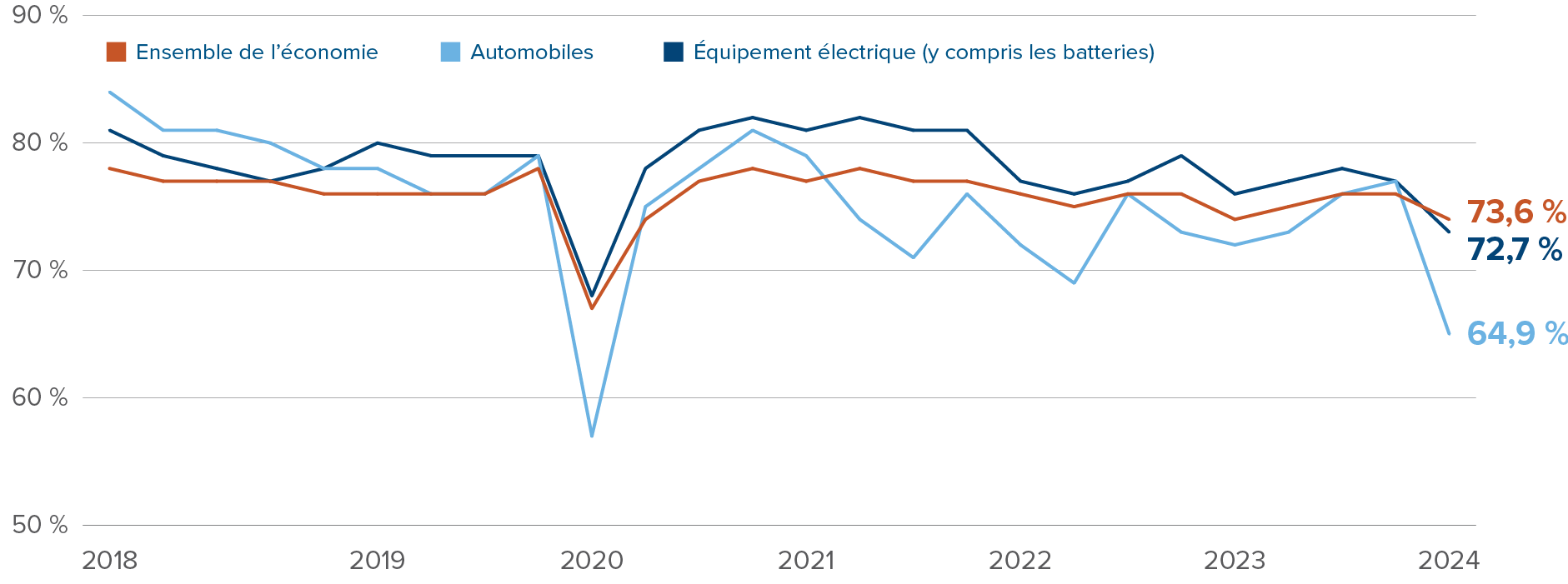

Rendements des marchés financiers en mai